お世話になっております。

台湾の半導体受託製造最大手、TSMC (台湾セミコンダクターマニュファクチャリング/$TSM)の2021年Q3(7月ー9月期)決算発表がリリースされました。

TSMC Q3決算結果

TSMCのQ3決算結果とQ4のガイダンスです。

売上: $14.88B … QoQ +12% / YoY +22.6%

Gross Margin: 51.3% … QoQ +1.3ppt / YoY -2.1ppt

Operating Margin: 41.2% … QoQ +2.1t / YoY -0.9ppt

EPS: NTD 6.03 … QoQ +16.3% / YoY +13.8%

→製品Mix改善(高単価&利鞘が大きい製品の出荷が増えた)がQoQの利益率向上へ寄与

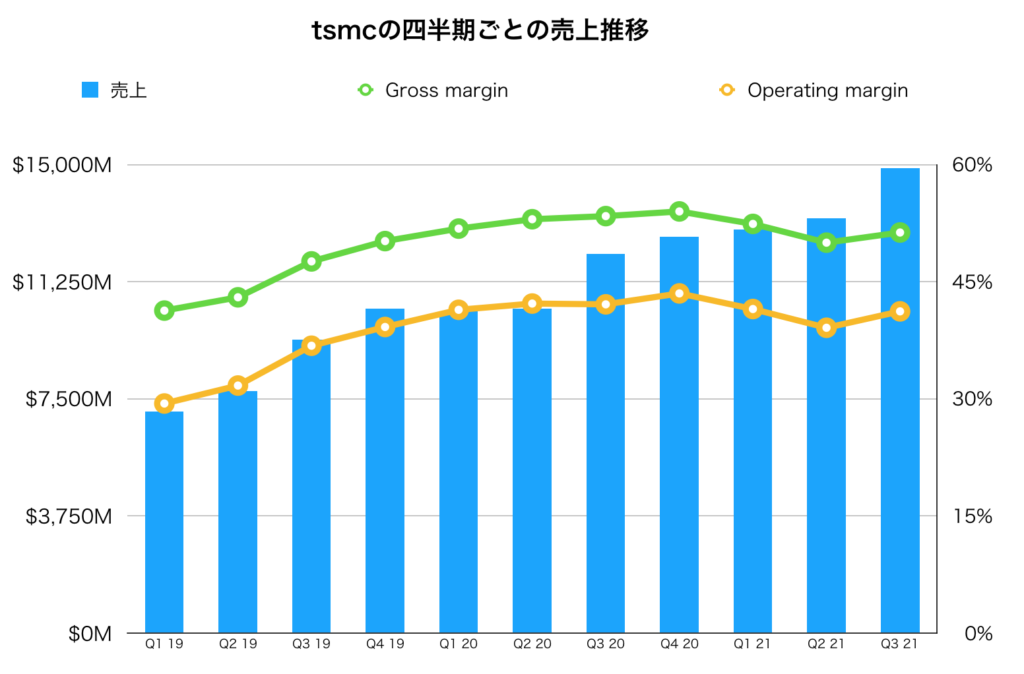

四半期ごとの売上と粗利率、営業利益率の推移をまとめたグラフが下記となります(TSMC 決算資料を基に筆者作成)。

四半期では過去最高売上&利益の記録を更新しましたが、新型スマホなど、半導体の需要が高まるシーズンはまだまだ続きますので会社ガイダンスによりますと、来期も売上の記録は更新していきそうです。

売上: $15.4B – $15.7B / QoQ +4.5% & YoY +22.6%

Gross Margin: 51% – 53% / QoQ +0.7ppt & YoY -2ppt

Operating Margin: 39% – 41% / QoQ -1.2ppt & YoY -3.5ppt

→通年でのGross Marginは50%程度を想定

→減価償却費、5nm立ち上がり、為替マイナス要因などが影響し利益率はやや押し下げ

iPhone 13がテキサス・インスツルメンツやブロードコムなどの特定の半導体不足により減産が報道されたり、先日の汎用メモリ大手Micron Technology社の決算では特定の半導体不足により汎用メモリなど別の半導体があまり始めているニュースが騒がれていましたが、TSMCが生産を担うiPhoneのSoCや同社の7nmプロセスを使ったAMD・NVIDIAといったロジック半導体はDRAMやNANDのようなコモディティ要素が低く、むしろボトルネックになるような種類の半導体だと思いますので生産調整の煽りを受けていきなり在庫が過剰になるといった心配は低いのではないかと思います。

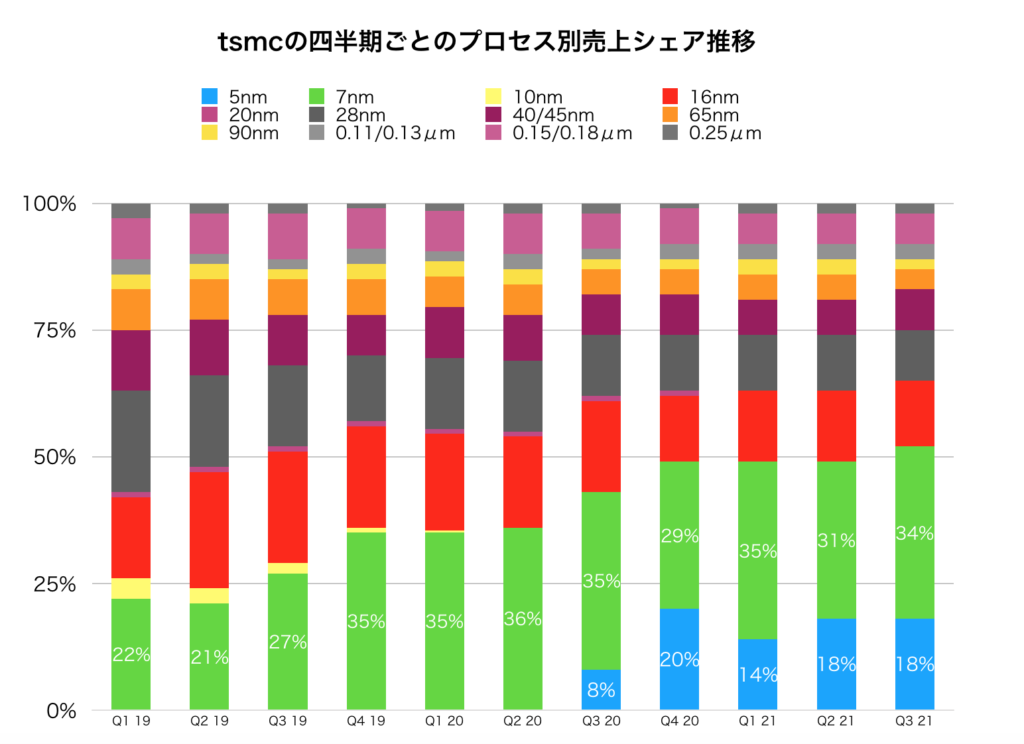

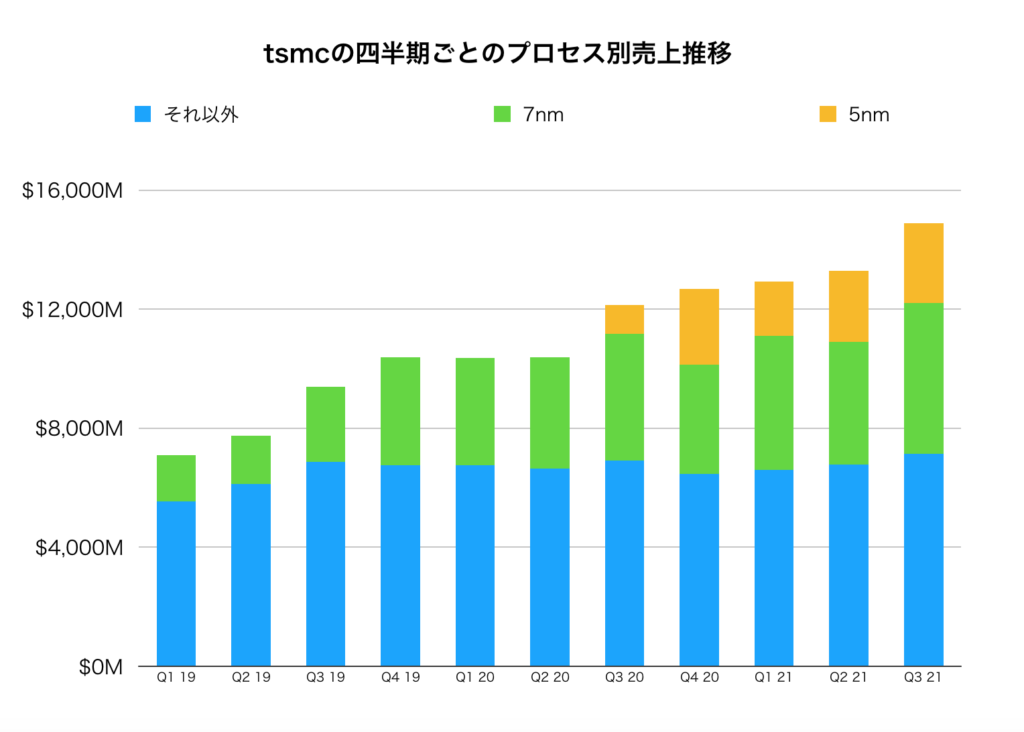

TSMC プロセス別売上

TSMCのプロセス別売上は下記のようになっています。

スマートフォンのSoCやHPC(High Performance Computing)などのロジック半導体に使われる5nmと7nmプロセスの売上比重が伸びています。これらのプロセスはSamsungが頑張って追いかけたりしていますが、まだまだTSMCのシェアが圧倒的な状況です。さらにこれらのプロセスは売上や高い利益率だけでなく、売上のブレを無くし収益の安定化にも貢献するようです。

AnalystむけのConference callで下記のような質疑応答が有りました。

【 Bruce Lu from Goldman Sachs】

I think recently we have had a lot of investors asking that there is a lot of noise just on the [Indiscernible] such as some TV or China’s smartphone. The inventory level you saw that at a higher level. But the foundry all along remained very, very positive, and every — almost everyone is raising the capacity and CapEx, can you try to tell the investor what’s the discrepancy and where is the — why the foundry can continue to see such a strong demand, while the end demand is deteriorating?『顧客や流通在庫が積み上がったり、(二重発注などの?)ノイズがあるにも関わらずファウンドリ各社は強気で生産能力も増強しているがそれでもまだ強い半導体需要があるとみるのはなぜか?』

【CC Wei – CEO TSMC】

While we do not rule out the possibility of an inventory correction, but we expect TSMC’s capacity remains very tight in 2021 and throughout 2022. This is because of our technology leadership position. And even there’s a correction to occur, it could be less volatile for TSMC given the previous downturn as our underlying structural mega trend of 5G related and HPC applications. And, the increasing silicon content, in addition to the unit CoWoS in the end devices were continuing. And again, we saw our technology leadership; we are better positioned to capture the mid to long-term CoWoS activities. I hope that answers your question. There’s a discrepancy between the demand and why still a very tightening capacity.『TSMCには技術的優位性(7nmや5nmで独走、2.5Dパッケージング技術など)がある。それにより5GやHPCといった成長市場に入り込めているため、もし市場で在庫調整が発生したとしても、TSMCが受けるダウンサイドは過去に発生した程のものにはならないだろう』

簡単にまとめると、微細化で技術的優位性があるTSMCはたとえコモディティ色が強いレガシープロセスで供給過剰が発生しても、5nmや7nmといったプロセスを独占している(TSMCの今期の売上の52%)ので影響は少ない。さらにこれらの技術を使った半導体の需要は5GやHPCといったメガトレンドに伴い増えていっており、TSMCはそれらの市場をしっかりと技術力を以て掴んでいる(微細化やCoWoS *Advanced Packaging)ので市場のアップダウンに対する耐性もある、ということではないでしょうか。

また、TSMCは3nmプロセス(N3)の量産を2022年下期に開始するとしており、その1年後に改良版のN3Eプロセスの量産を始めるとしています。3nmはFinFETを活用し、現行の5nmプロセスに比べて消費電力が最大30%減となり、15%高速化し、ロジック密度は最大70%向上するといいます(参考 EE Times – TSMCの最新プロセスまとめ、3nm以降の開発も進行中)。

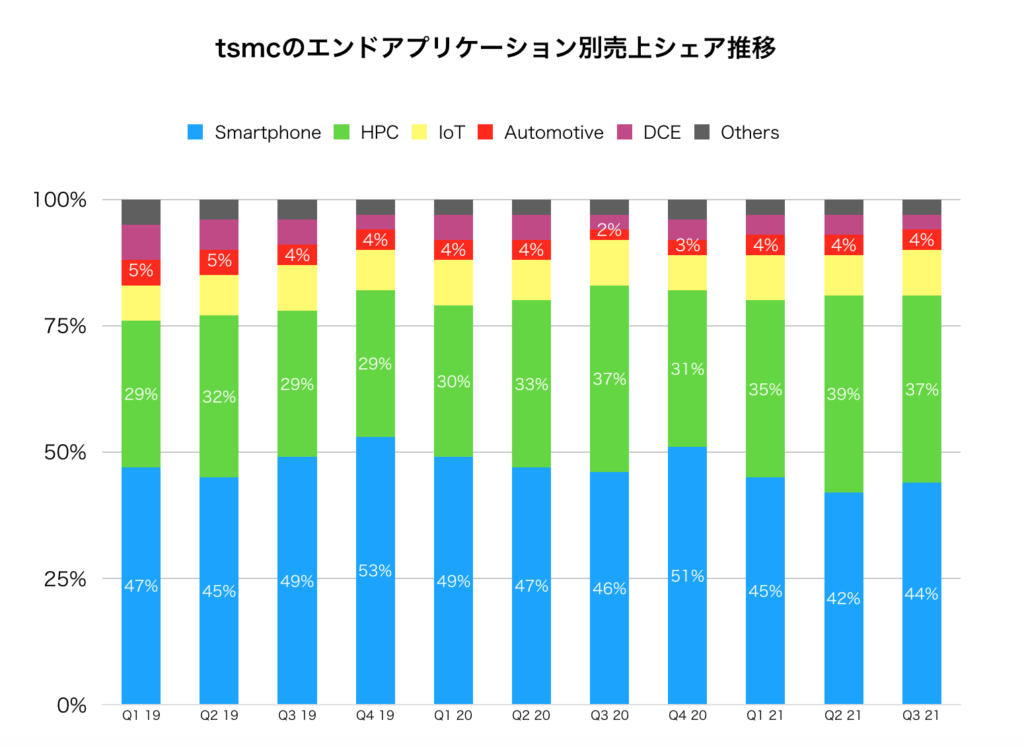

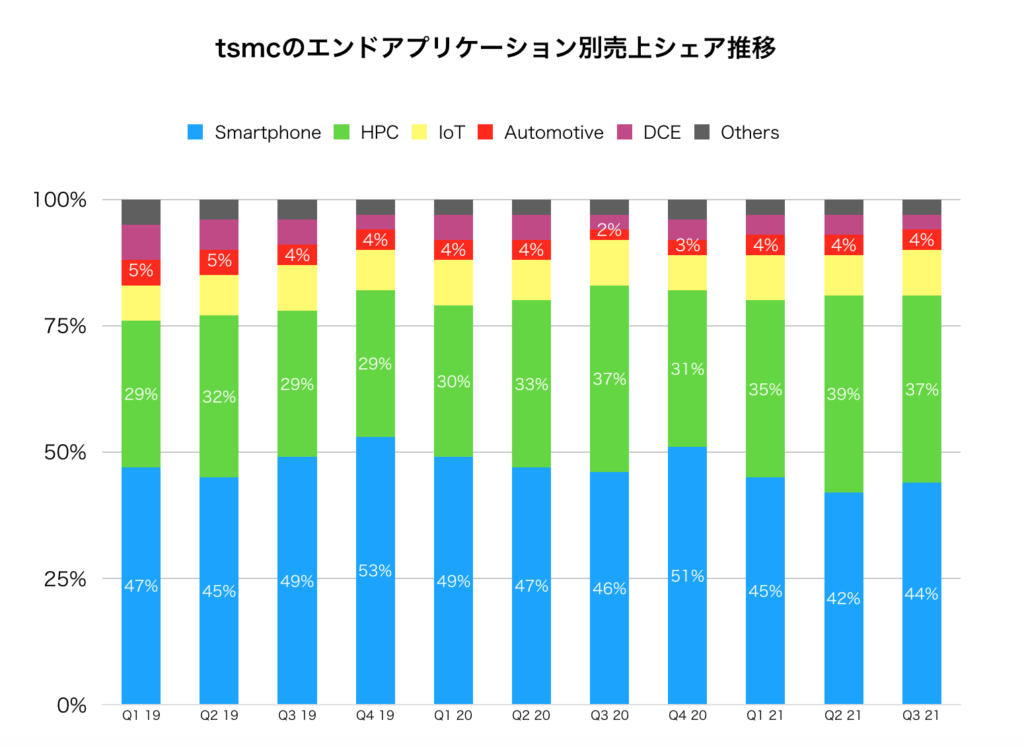

TSMCのアプリケーション別売上比率

続いてTSMCのエンドアプリケーション別の売上構成比率を見てみます。エンドアプリケーションの区分は下記のようになっています。

HPC→High Performance Computing / AMDやNvidia

IoT

Automotive→車載

DCE→Digital Consumer Electronics (コンスマー家電)

Others→Consumerや産業機械など

やはり売上の比重が大きいのは青のスマホと緑のHPCです。スマホは新機種作り込みのシーズンですのでQoQで微増です。しかし、長い目で見ると、ずいぶんとHPCの比重が増えたように思います。これはAMDやNVIDIAといった顧客が占めていると考えられますが、アップルの存在感が大きいスマホ市場のみに売上を傾倒するよりも分散が効いて良いのではないかと思います。

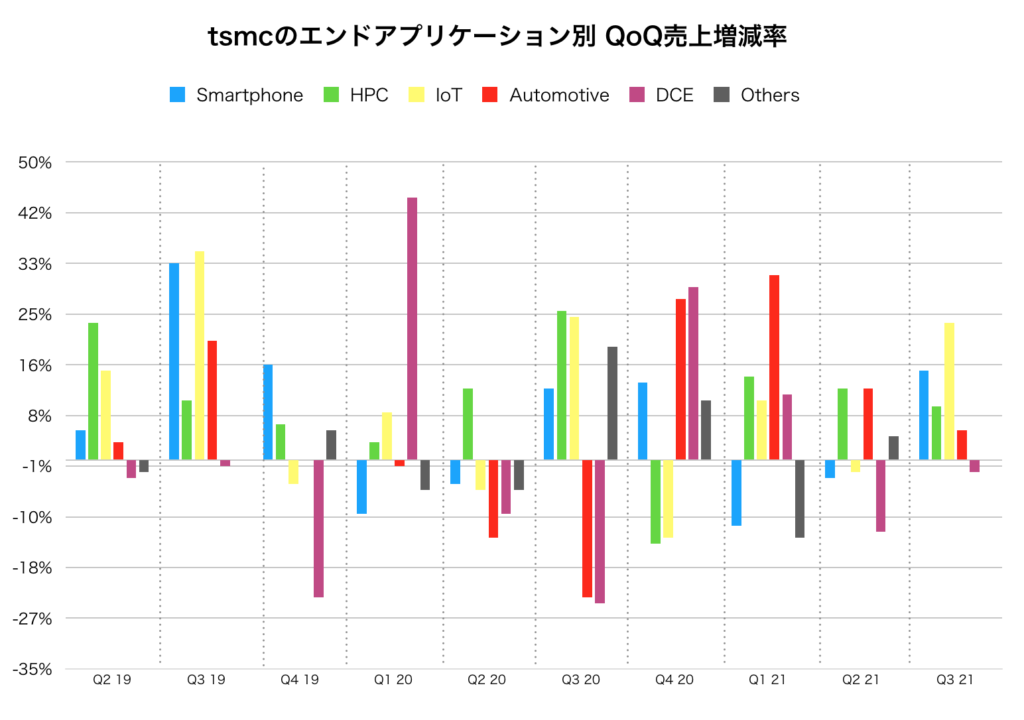

各セグメントのQoQの売上増減率は下記のようになっています。

やはりスマホはシーズン入りしたことも有りQoQで高い伸び率となっています。恐らく来期もQoQプラス成長となるでしょう。赤の車載も昨年のQ4から連続してプラスです。19年のQ4から20年のQ3の1年間で連続してマイナスQoQ売上を出し、痛い目にあった車載顧客ですがいまは在庫の持ち方なども反省し、大幅なPush Outなどをかけていないのでしょうか。

その他、CapEx、マージン率の見通しなどについて

その他、Conference CallのTranscriptに目を通し気になった点をPick Upします。

CapExの見通しは維持

TSMCは2021年4月に今後3年間で1000億ドル(10兆円以上)規模の設備投資をすると表明しています。

そしてその投資額については、現時点では計画の変更はないとしつつ、需要の先行きが明るくさらなる投資が必要と判断されれば、CapExの金額の引き上げも検討するとのことです。

【Wendell Huang (CFO)】

As soon as our growth outlook looks good, there could be an upside to our CapEx plans, and we will continue our disciplined investment approach to support our customers and capture the growth opportunities. Now, in terms of our revenue CAGR, we’re not planning to make any changes at this moment. We will provide you with more information at our January conference.

さらに、別のアナリストからは2023年以降の投資規模に関する質問も挙がりました。

【Laura Chan – KGI】

We already talked about the three-year [Indiscernible]. But just wondering that, do we still expect the CapEx intensity to maintain high beyond 2023 since we are launching again around or 2 nanometers in 2025?『2025年に2nmの量産がされるとなると、2023年以降も現在のような高い設備投資水準が維持されるか?』

【Wendell Huang – CFO TSMC】

in 2020, the capital intensity was 38%. 2021, this year is going to be over 50%… We’re entering into a higher growth period because of the industry megatrends of 5G and HPC applications, plus the silicon content increase. The higher capital investment in the next few years is appropriate. As a result, we expect the capital intensity to be relatively higher than the previous year, like in 2020, for the next two to three years, before gradually coming down maybe to mid to high-30s level from what I can see at this moment.『2020年のCapital Intensityは38%、今年は50%。今我々は5Gや高性能コンピューティングと言ったメガトレンドに乗ったばかり。半導体の搭載容量も増える。半導体の需要が増えればそれに合わせて投資を増やすことは適当と言える。今後2〜3年はCapital Intensity 50%程度の高い水準が続き、その後30%台中盤に落ち着いて行くと見ている』

PC・スマホ市場で需要の減速が見られる?

TSMCは2022年までのキャパは逼迫しているとしつつも、目先はPCとスマホ市場が需要がソフトだとしています。しかし、一台あたりの半導体搭載容量が増えている(とくにTSMCはハイエンドな半導体を手掛けている)ことから出荷数の減少が必ずしも半導体需要の暴落に直結するわけではない(?)と付け加えています。

【C.C Wei – CEO TSMC】

And all I say is TSMC ‘s capacity, where we have been very tight, in 2021 and throughout 2022. which market sector? So far we observe a little bit soft in the smartphone and PC market. … the demand does not only come from the unit course, also it’s increasing silicon content in any devices. So even you saw some smartphone unit becomes soft or even decrease, that doesn’t mean that semiconductor – the [Indiscernible] or the demand [Indiscernible].

また、一部の需要の緩みは特定部材の不足が原因で発生しているともコメントしています。

【C.C Wei – CEO TSMC】

Actually, the end market is a little bit soft, is slow, but we think is possible due to the component shortage.

グロスマージンは50%以上程度で推移

微細化が進めば進むほど装置も高額になりますし、最近では部材の値段も高騰していますが、TSMCは技術的優位性を以て、顧客に価格転換をすることができるようです。

【Wendell Huang – CFO TSMC】

the Capex [Indiscernible] for advanced — more and more advanced technology is normally higher. That’s for sure. But at the same time, through selling our values and working with the customers and the suppliers, we believe we are able to still earn a profit return, which is at this moment at 50% and a higher gross margin is achievable.『(微細化や3Dパッケージングなど)高い技術には高額の投資も必要となるが、それらの付加価値を持って50%以上の粗利率を維持することは可能』

TSMCが日本に工場を建設へ

大きく取り上げられたニュースでした。

公式情報として明らかになっているのは22nm-28nmのプロセスのファブを熊本県内に建設するということです。

噂になっているソニーやデンソー、トヨタなどの日本企業との合弁という点に関しては一切公式情報になっていないようですが、たとえばCMOSイメージセンターでシェアが高いソニーと組んだり、(まだまだ)シェアが高い日本の車産業と組むことは、比較的にTSMCの中でも売上シェアが低い産業機械や車載事業の今後の成長を取るという観点からは有り得る話なのかもしれません。個人的な感想です。

既出ですが例えばTSMCにおけるAutomotiveの売上は4%にすぎません。一方で車載向けイメージセンサー領域の市場は2025年までにCAGR 35%で成長していくという調査結果もあります(参考 2020年のCMOSイメージセンサ市場は前年比3%増と成長が鈍化、IC Insights)

まとめ

TSMCなど、特に微細化の先端を行く半導体企業は長期的に需要が増えていくメガトレンドの中にいると感じます。

一方でMicronの決算で半導体があまり始めるのではないか?という憶測が強くなりましたが、TSMCを含めてこれまで決算発表をしてきた企業のコメントを見る限り、サプライチェーンの乱れが特定の半導体品目に波及し結果として一時的に物余りが発生しているようです。

しかし、顧客・商社で在庫を積み上げていることは確かなようなので数が出るスマホ、サーバー、PC市場を中心に引き続き注視が必要と感じました。