お世話になっております。

半導体受託製造最大手のTSMCこと台湾セミコンダクターマニュファクチャリングと同じく台湾の半導体ファウンドリ準大手のUMCは月別の売上を公開しています(というか台湾企業は基本そうする?NanyaなどのDRAMメーカーも公開していますね)。

2021年5月の売上速報値が開示されていますので過去の履歴と売上の変化率を纏めてみます。

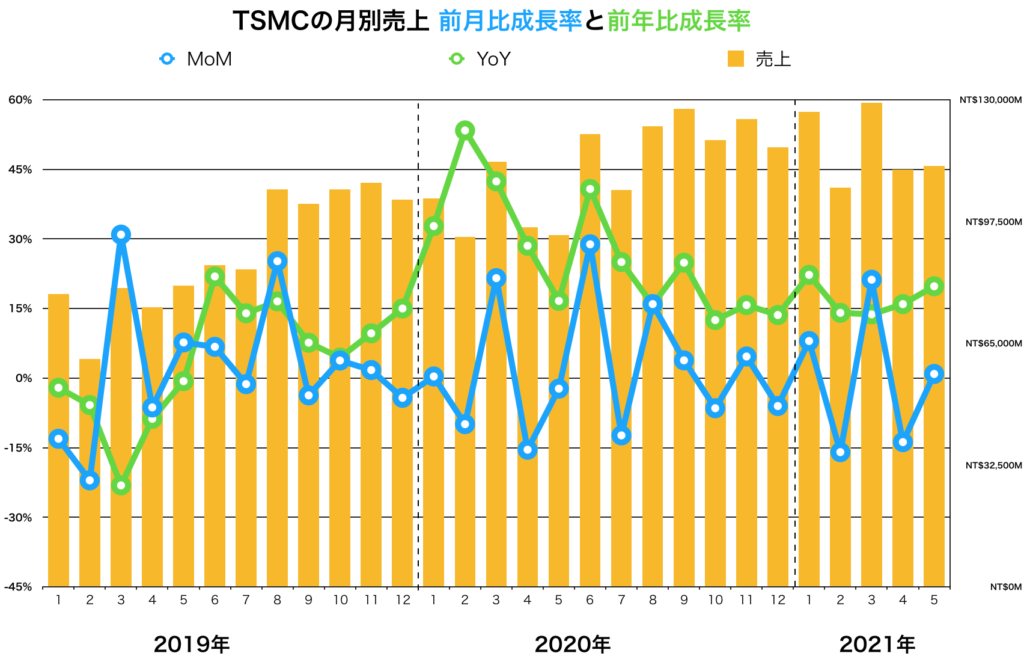

TSMCの月別売上とMoM/YoY変化率

TSMCの過去2年半の月別売上とMoM/YoY変化率です。通貨の単位は100万台湾ドルです(データ TSMC Monthly Revenue)。

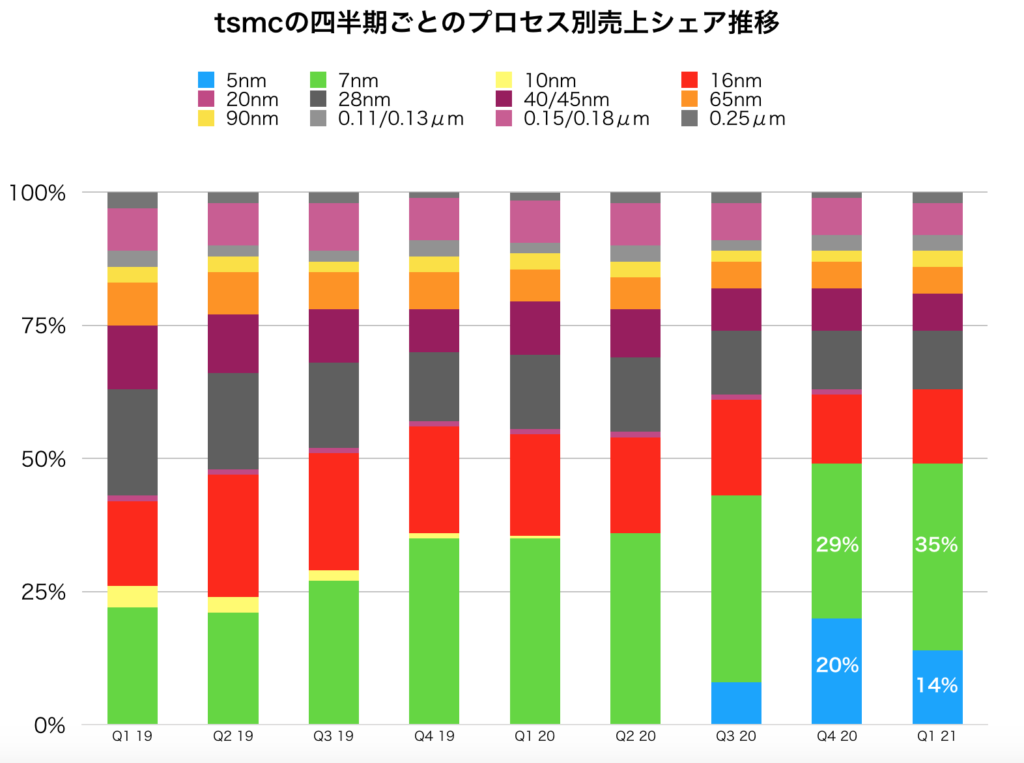

YoY成長率を見ると2019年5月移行は一貫してYoYプラス成長となっています。なお、マイナス成長である2019年のQ1は特に半導体バブルが弾けた時期ですので、TSMCに限らず前年比マイナス成長を記録している半導体メーカーが多いことに注意です。

MoMをみるとQ4後半-Q2末にかけて常にMoM売上成長率が弱くなっていることがわかります。TSMCは売上の多くをAppleなどスマートフォンに依存しているため、シーズナリティの影響を受けやすいです。新製品の発表がある秋からプレゼントシーズンである年末にかけて作り込みを行うスマホメーカーが多いので、取り込み時期などを考えるとこのような傾向になると考えられます。

しかし、最近TSMCはAMDやNVIDIAなど、非スマホ関連の売上も増えてきており、依存率が変わればシーズナリティによるブレも減っていくのではと考えられます。

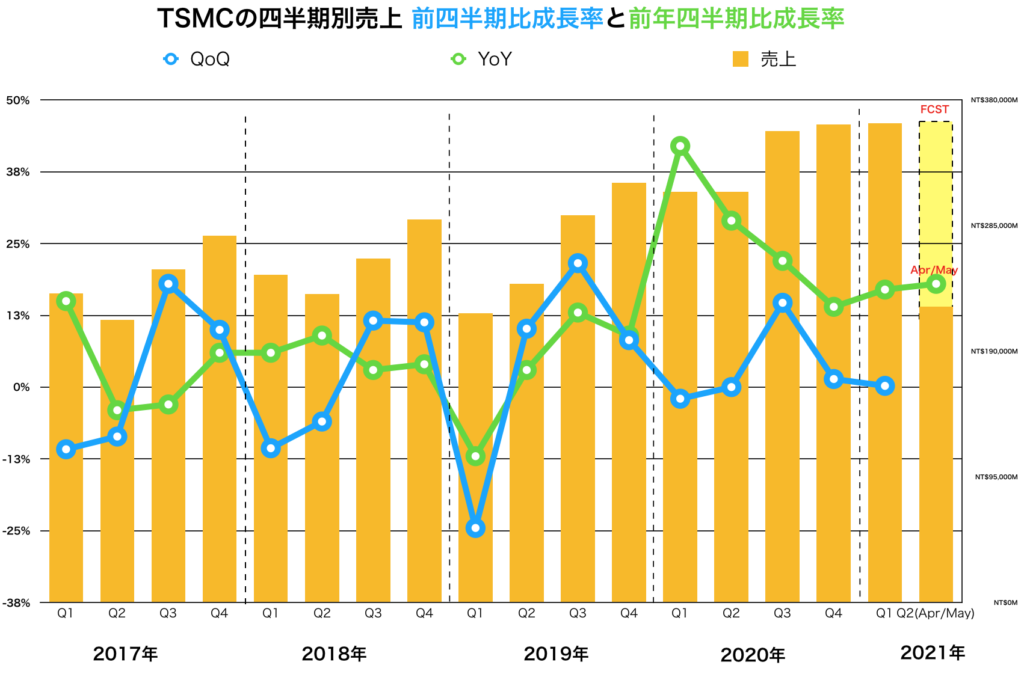

TSMCの四半期売上とQoQ/YoY変化率

続いて、四半期ごとの売上とQoQ/YoY売上変化率をグラフにしました。単位は同じく100万台湾ドルです。なお2021年Q2は4月/5月の速報値のみに対して前年4月/5月の売上合計のYoY変化率を記載しています。点線の黄色部分は6月のFCSTとしていますが、完全に筆者の憶測です。

こちらは2017年までさかのぼっています。四半期売上のQoQ成長率を見るとシーズナリティの影響がよりわかりやすいですね。基本的にQ1とQ2はQoQ売上成長率がマイナスです。なお2019年Q1は特段落ち込みが激しかったのでQ2の売上は反動によりプラスになっています。

ただ、このシーズナリティは先に述べたとおり、今後マイルドになっていくのではないかと考えています。上の四半期売上推移を見ると、2020年はQ1のQoQ成長率はほぼフラット、Q2はコロナ特需があったもののプラス成長、さらに2021年のQ1はQoQプラス成長となっています。

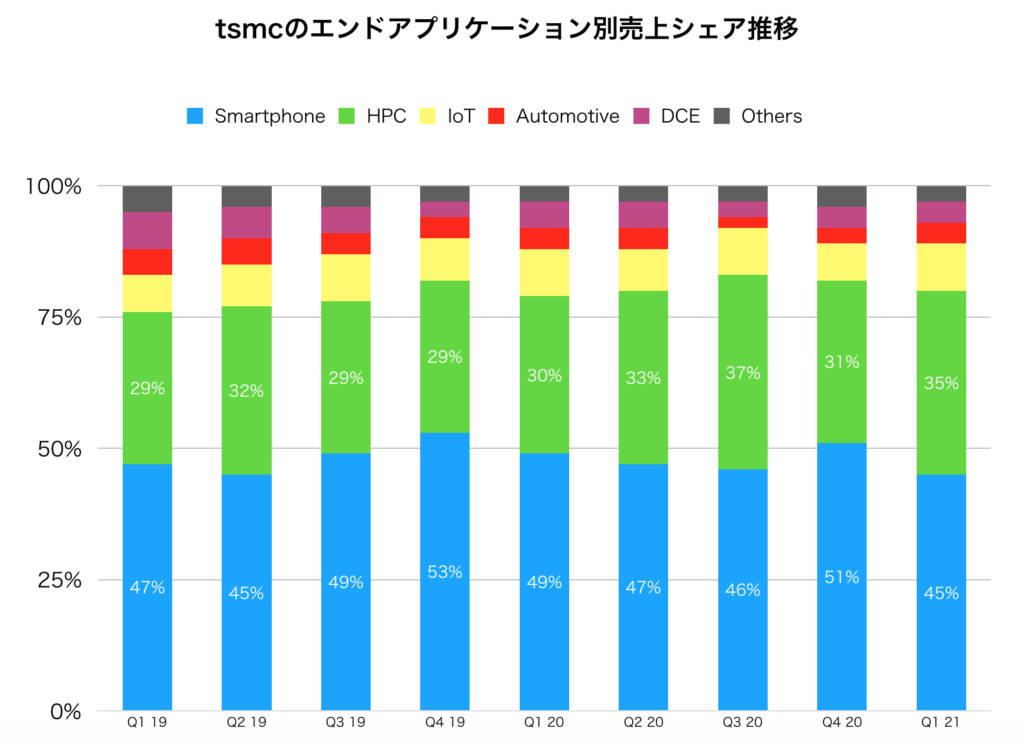

理由はHPCと呼ばれるPC・サーバー向けのセグメントの売上比重がジワリジワリと拡大しているからだと考えています。下記はTSMCの決算資料から筆者が纏めたエンドアプリケーションごとの売上比重推移です。HPCの売上比重が緩やかに上っているのがわかります。なお、ここにはAMDやNVIDIA、AppleのM1 SoCなどの売上が含まれています(データ TSMC決算資料)

TSMCは安定的に微細化に成功し、いまや半導体サプライチェーンの主要プレイヤーとなっています。TSMCの動向は半導体の需給バランスや半導体装置メーカーの売上も大きく左右します。次のTSMCの決算にも期待しています。

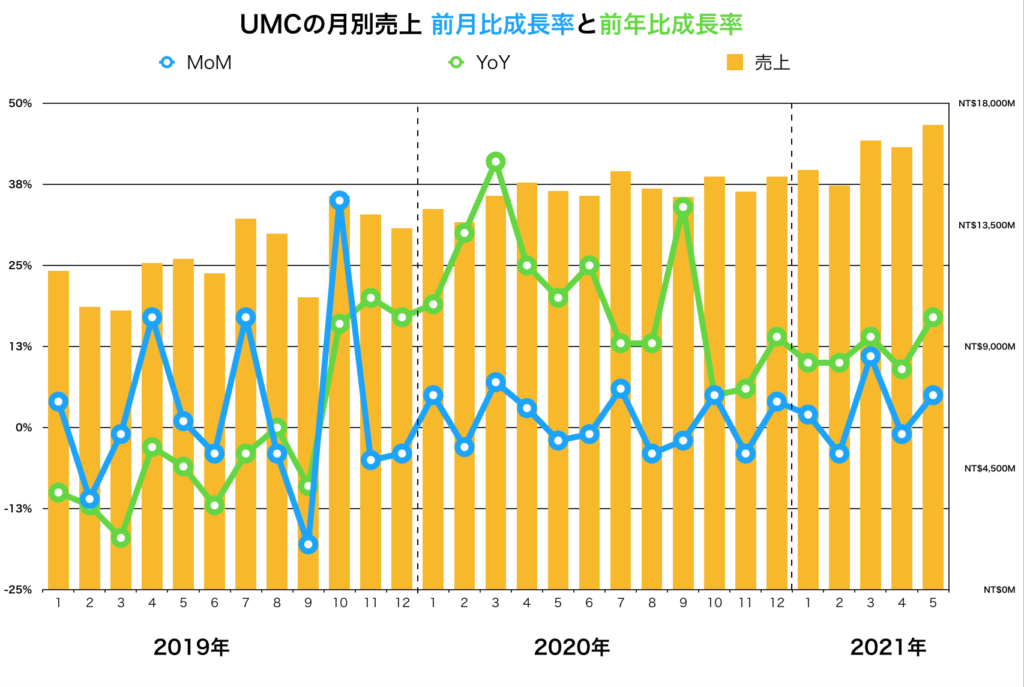

UMCの月別売上とMoM/YoY変化率

つづいて台湾半導体ファウンドリ準大手のUMCの過去2年半の月別売上とMoM/YoY変化率です。通貨の単位は100万台湾ドルです(データ UMC Monthly Revenue)。

直近約1年の売上は右肩上がりになっていますが、以前は売上のブレが激しかったです。上記のTSMCの同時期と比較すると、UMCはマイナス成長であったり、TSMCほど強い成長率を出せていません。

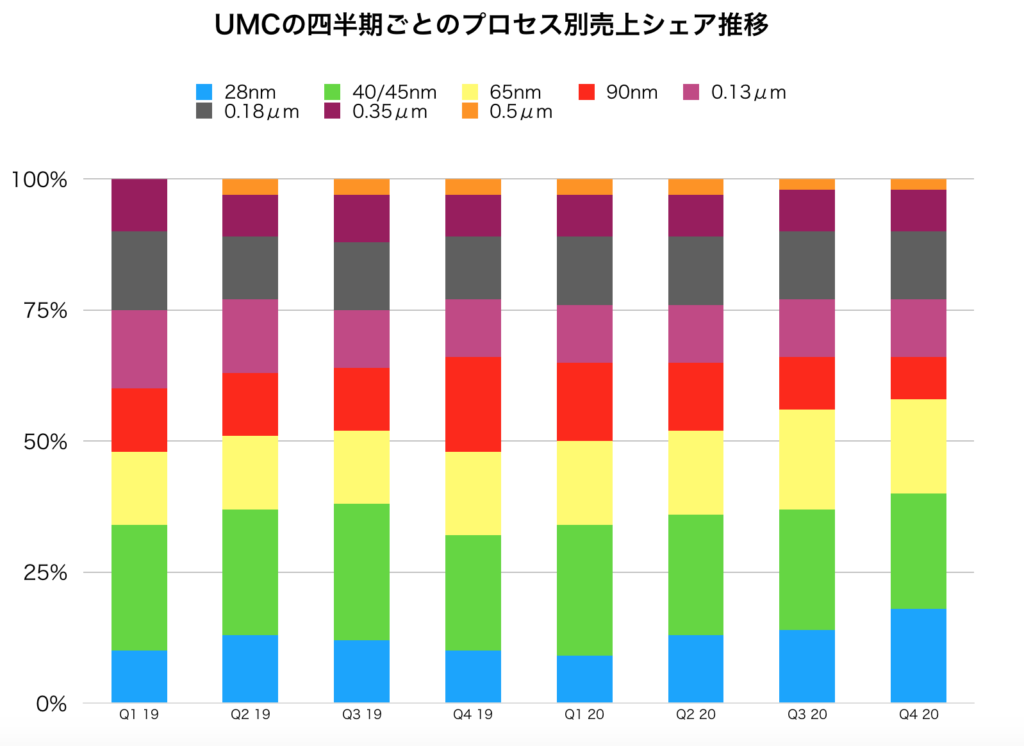

半導体ファウンドリといっても顧客に提供するプロセスは最先端の5nmから0.3μmといったレガシーラインまで様々です。10nm未満の最先端プロセスではTSMCほぼ一強(Samsungがなんとか追撃中)となっています。一方でレガシープロセスはTSMC含めて様々なプレイヤーが混在しており、価格競争に陥りやすい為、売上のブレが激しかったりまた利益率にも影響していると考えられます(TSMCの直近のGross Marginは約60%、UMCは約25%程度)。

こちらについては筆者の過去記事も参考にしてください。

UMCの四半期売上とQoQ/YoY変化率

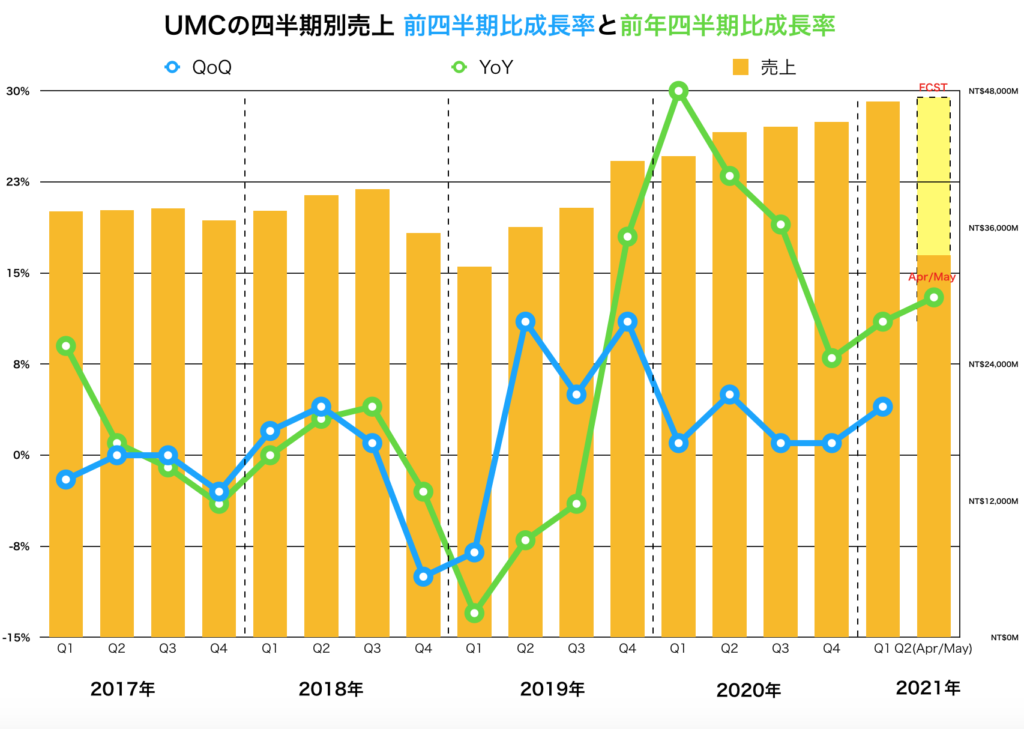

最後に、四半期ごとの売上とQoQ/YoY売上変化率をグラフにしました。単位は同じく100万台湾ドルです(参考 UMC Monthly Revenue)。こちらも2021年Q2は4月/5月の速報値のみに対して前年4月/5月の売上合計のYoY変化率を記載しています。点線の黄色部分は6月のFCSTとしていますが、完全に筆者の憶測です。

TSMCに比べてブレが激しいです、特に2017年〜2019年Q3までは厳しい期間となっています。

ただ、UMCは特にレガシープロセスの受託製造に強く、生産キャパシティもトップ5に入ります。半導体は5nmとか7nmと言ったプロセスが注目されがちですが、需要で言えば20nm世代とか30nmとか40nmもしくはそれより古い世代のプロセスの量が圧倒的です。これから需要が増えていくと考えられるアナログ半導体やパワー半導体は先端のプロセスを必要とせず、古いレガシープロセスで製造されます。ですので、UMCのようなレガシープロセスを得意とする半導体ファウンドリにとっては今後も素晴らしい事業環境が続くのではと考えられます。

以上、半導体ファウンドリ最大手のTSMCと準大手のUMCの2021年5月売上速報値と過去の売上成長率のまとめ・考察でした。半導体ファウンドリについては下記の過去記事も参考にしてください。