台湾の半導体受託製造最大手、TSMC (台湾セミコンダクターマニュファクチャリング)の2021年Q2(4月ー6月期)決算発表がリリースされました。

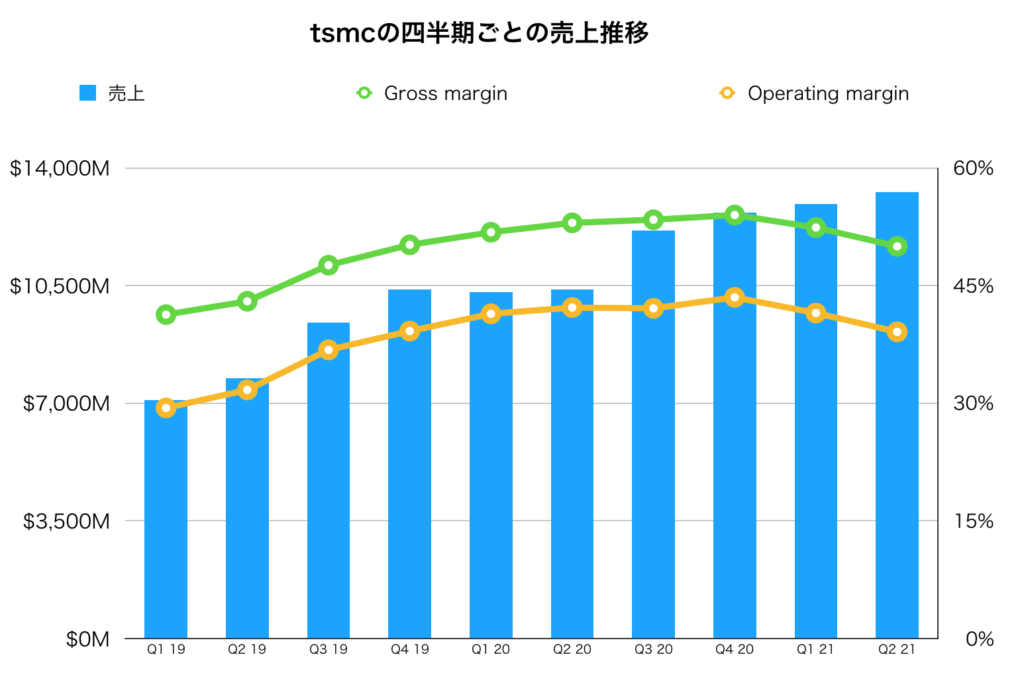

売上: $13.29B … QoQ +2.9% / YoY +28%

Gross Margin: 50% … QoQ -2.4ppt / YoY -3ppt

Operating Margin: 39.1% … QoQ -2.4t / YoY -3.1ppt

→5nmプロセスのコストや部材の高騰、為替によりマージン率低下【Q3ガイダンス】売上: $14.6B – $14.9B / +11%

Gross Margin: 49.5% – 51.5%

Operating Margin: 38.5% – 40.5%

TSMC Q2決算結果

TSMCのQ2決算結果は下記のようになりました。

売上: $13.29B … QoQ +2.9% / YoY +28%

Gross Margin: 50% … QoQ -2.4ppt / YoY -3ppt

Operating Margin: 39.1% … QoQ -2.4t / YoY -3.1ppt

EPS (NTD): NTD5.18 … QoQ-3.8% / YoY +11.2%

売上は堅調に伸びていますが、マージン率がやや低下しています。理由は5nmのコスト希薄化や各種部材や輸送費の高騰さらに為替が挙げられています。といってもまだまだ高水準であることには変わりないのですが。下記は2019年からの四半期決算をグラフにしたものです(TSMCの決算発表を参考に筆者が作成)。ちなみに、上記はUSドルでの決算結果ですが、NTドルだとQ2の売上YoY成長率は+19.8%程度に留まるようです。昨年の今頃はコロナが直撃して米国の長期金利も大きく下がったので為替の影響が大きいのかもしれません。

TSMC Q3 Outlook

TSMCはQ3(7月ー9月期)の業績見通しを下記のようにしています。

売上: $14.6B – $14.9B / +11%

Gross Margin: 49.5% – 51.5%

Operating Margin: 38.5% – 40.5%

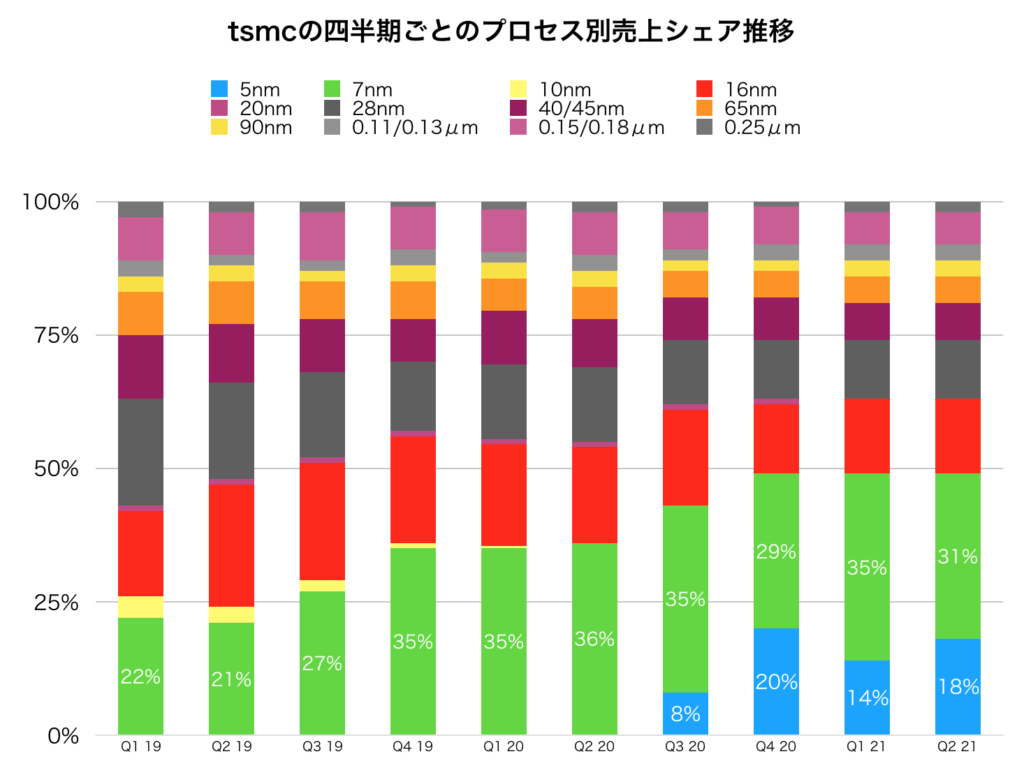

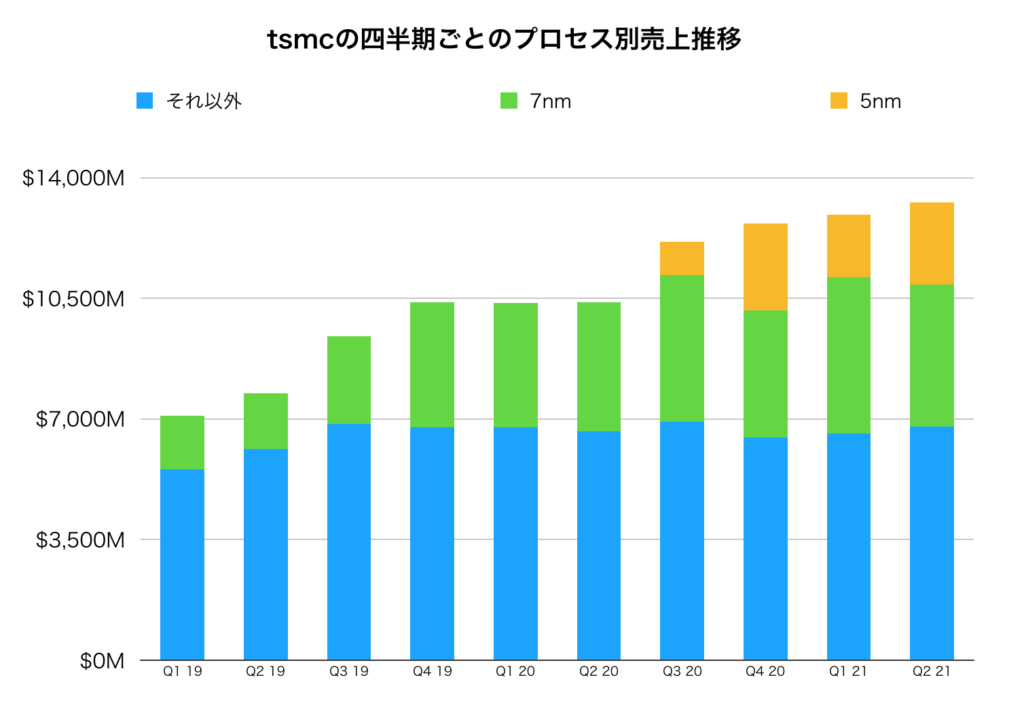

TSMCのプロセス別売上

続いて、TSMCのプロセス別売上比重の変化を見てみます。下記のグラフは筆者が決算資料をもとに作成したTSMCの四半期別のプロセス別売上比率です。特にブルーの5nmは2020年Q3から売上が発生しており、スマートフォン向けに使われていることで知られています。緑の7nmは量産が始まってからしばらく立ちますがこちらもスマートフォンやHPC向けに幅広く使用されています。

TSMCのプロセス別売上比重は5nmと7nmの割合がQ4から50%を超えています。TSMCはこれらの先端プロセスの生産の割合を高めていくと考えられます。

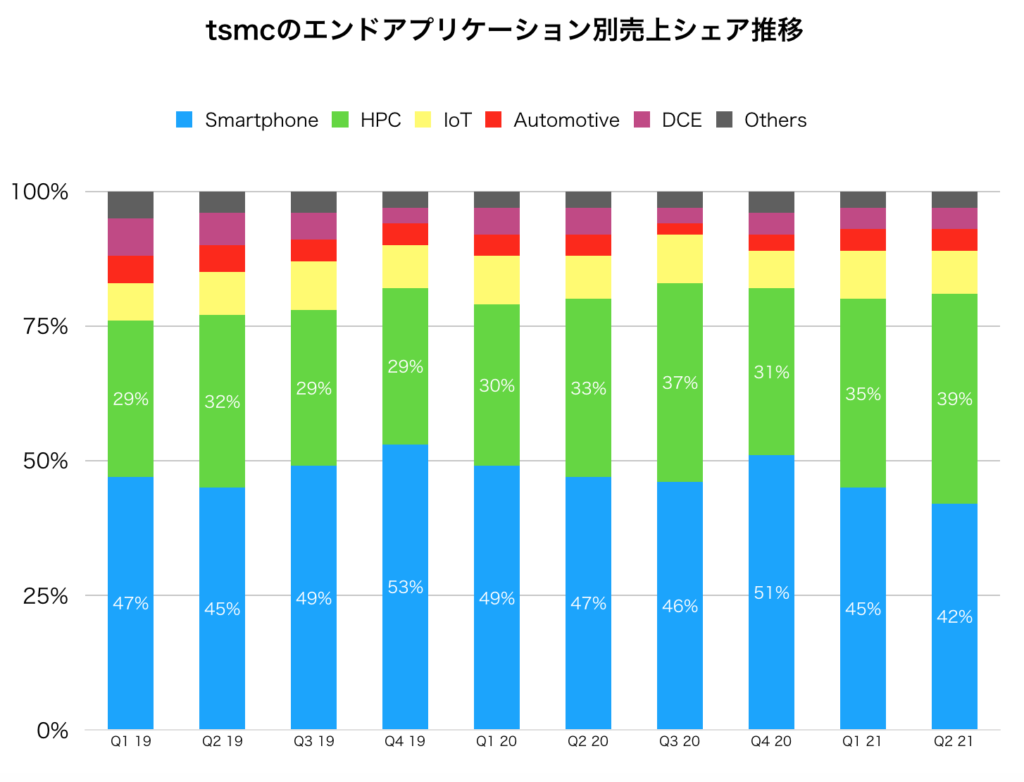

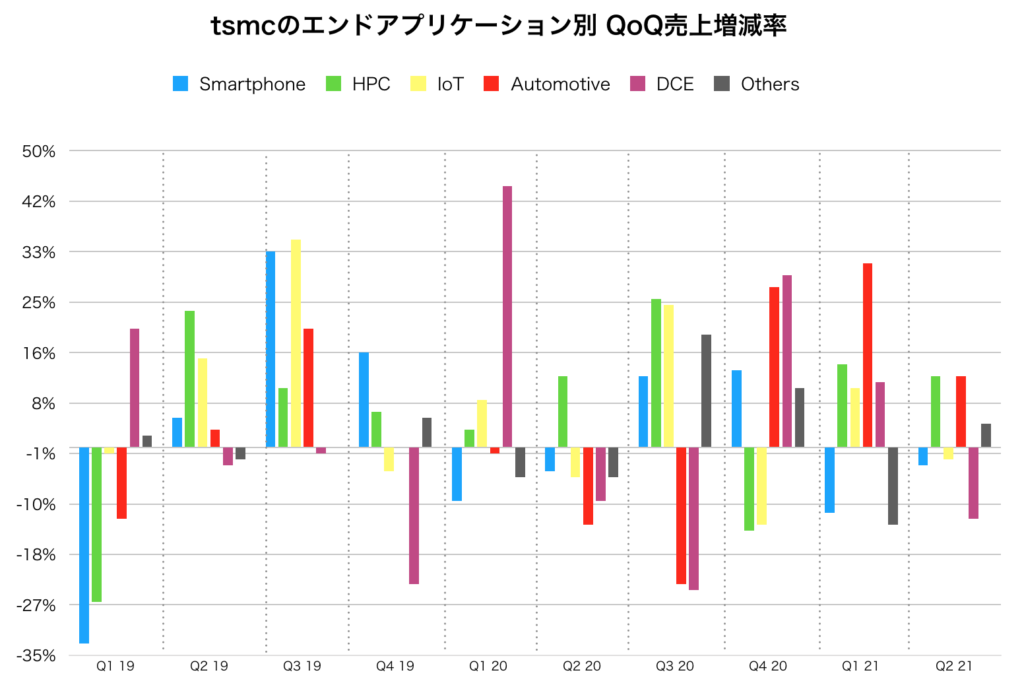

TSMCのアプリケーション別売上比率

続いてTSMCのエンドアプリケーション別の売上構成比率を見てみます。エンドアプリケーションの区分は下記のようになっています。

HPC→High Performance Computing / AMDやNvidia

IoT

Automotive→車載

DCE→Digital Consumer Electronics (コンスマー家電)

Others→Consumerや産業機械など

まとめ

以上、TSMCの2021年Q2決算結果のまとめとなります。

・売上は安定的に成長、部材コスト高騰などによりマージン率は微減も高水準を維持

・スマホ売上はシーズナリティにより低下、一方でHPCや車載向け売上が二桁成長

・Q3移行は再度スマホ向け売上が復活、5nm・7nmプロセスが業績を牽引

・半導体不足は目先続く見通し

・台湾を中心にキャパ拡張と先端プロセスへの投資を継続

・アリゾナのファブ建設は開始(2024年から5nmプロセスで月産ウェハ12K枚生産)

・中国での生産キャパシティも拡張中 (月産48K枚 / 28nmと16nm)

相変わらずすごい会社ですね。